Los seres humanos creemos aquello que deseamos creer, no es por ello de extrañar que en España haya una cierta sensación de alivio porque sus principales bancos (BBVA y Santander) han pasado la prueba de estrés europeo, como tampoco es de sorprender que de este lado del Atlántico se quiera vender la tan famosa "Reforma del Sistema Financiero", como la solución a la presente crisis y el remedio de las futuras.

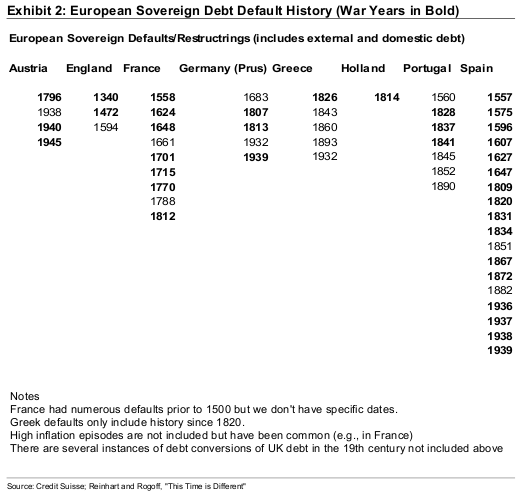

Pero lo único cierto es que los mercados están nerviosos y no les falta razón, históricamente estos niveles de deuda siempre han llevado a moratorias en los pagos. He encontrado un interesante cuadro que Credit Suisse publicara en un informe elaborado a finales de mayo de este año, en donde se muestra la terrible historia crediticia de los países mediterráneos, un dato interesante es que hay una fuerte correlación entre guerras y moratorias de deudas, aquí el gráfico:

La pregunta es pues, como es posible que ahora en medio del mayor periodo de paz que haya gozado Europa en su historia y luego de haber superado sus diferencias para construir la Union Europea, resulta que sus estados miembros están como si hubieran perdido una guerra. Pues la única explicación que le encuentro es que en realidad hubo una guerra por la supremacía financiera mundial, entre Europa y Estados Unidos. El resultado final ha sido el exterminio mutuo de ambos sistemas financieros y sus respectivas visiones del mundo.

¿Qué queda esperar? Pues lo de siempre, alta volatilidad, contracción de sus respectivos mercados internos , el fin del libre flujo de capitales como lo conocemos hoy y una previsible recesión global, que dependiendo como los gobiernos de ambos bloques la enfrenten podría terminar en estanflación o hiperinflación.

He leído mucho últimamente que hay un consenso creciente entre los analistas estadounidenses que U.S.A. ya está sufriendo de lo que se llama "La enfermedad japonesa" o como la llama Richard Koo "Balance Sheet Recession". Que es el resultado de un crecimiento basado en endeudamiento. Creo que esto es así, pero que también ese problema es compartido por todos los países desarrollados. Japón pudo sobrevivir a este tipo de recesión debido a que era un exportador neto, algo que la gran mayoría de países afectados por este problema lamentablemento no es. Por ello el ver en las exportaciones una solución es por decir lo menos demasiado optimista, por ejemplo el mayor exportador del mundo (China) ha tenido que intervenir masivamente en su mercado a través de doblar su gasto público durante el 2009 para evitar que el colapso en sus exportaciones sumiera al país en una recesión. Pueden países como U.S.A., U.K., España, Portugal, Grecia, Italia o Irlanda, soñar con que las exportaciones revivan sus economías.

El final del camino está muy cerca, ¿cuándo? No tengo una bola de cristal y no creo en señales de los astros, pero se ha apilado tanta deuda pública y privada que en algún momento llegará la gota que derramará el vaso. Aunque una de las características de esa gota es que nadie debe estarla esperando, ya que si la están esperando habrá contramedidas para atenuar su impacto, por eso y puesto a adivinar donde ocurrirá, situaría el epicentro del próximo terremoto financiero en India, el más débil de los BRIC.