Hace ya más de dos semanas que no escribía y ya sentía que me hacía falta, especialmente luego de todos los cambios ocurridos en los mercados internacionales en los últimos dias. Así que otra vez aquí frente al teclado deseo comentarles esta vez la muy interesante conferencia dada por el economista/historiador inglés Niall Ferguson en el Peterson Institute for International Economics, el título de la conferencia lleva el mismo nombre de éste post "Crisis financieras y colapsos imperiales: Una perspectiva histórica de nuestro actual aprieto".

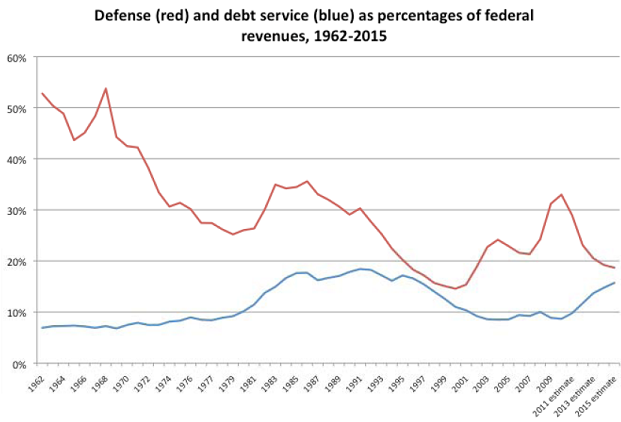

Y es que ni está crisis es única, ni su desenlace es un misterio. Como mencionó Ferguson en la conferencia el problema que confronta ahora el imperio americano, es el mismo que confrontó el imperio español en el siglo XVII, el imperio holandés en el siglo XVIII, el imperio otomano en el siglo XIX y el imperio británico a partir de la segunda mitad del silgo XX. Una gran deuda pública hace que los pagos de servicio de deuda en un momento dado consuman todos los recursos de los estados, hay un gráfico interesante presentado por Ferguson en la conferencia que muestra que el imperio americano está próximo a su fin, el cuadro es éste:

Lo que nos dice el gráfico es que con la actual tendencia en menos de una década, el pagó de los servicios de la deuda excederá el monto gastado en defensa expresado como un porcentaje de los ingresos públicos. Y como nos explica Ferguson ese es el final de todo imperio.

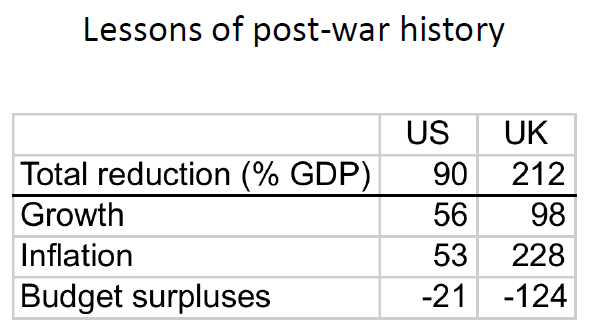

Otro dato importante que tomo de la presentación de Ferguson es esta tabla que muestra como los Estados Unidos y el Reino Unido redujeron la gran deuda que tenían luego de la segunda guerra mundial, expresada como un porcentaje del PIB, a través de tres políticas: crecimiento del PIB, Inflación y Superávit Presupuestarios.

Como se puede observar, ni el Reino Unido, ni los Estados Unidos salieron aplicando recortes presupuestarios, por el contrario redujeron su deuda a través de inflación y crecimiento económico.

Sin embargo, como bien advierte Ferguson esa vieja receta que tanto les gusta a los keynesianos como Paul Kurgman, ya no puede aplicarse con facilidad ya que el perfil de la deuda pública ha cambiado y la mayoría de la misma ya no está representado por bonos a largo plazo, sino de mediano y corto plazo. Además otro factor que imposibilita dicho tipo de soluciones es que los bonos no son directamente administrados por ciudadanos o pequeñas empresas, sino por grandes firmas como PIMCO, que son dirigidas por brillantes inversionistas que son muy difíciles de engañar y que tienen formas de infiltrar el interior de los gabinetes para saber que es lo que realmente hará un gobierno.

En suma la única forma de salir de la crisis que tiene tanto U.S.A., U.K. y la Union Europea es en primer lugar aplicar serios recortes a las políticas de asistencia social como por ejemplo educación, salud o pensiones (esto tiene un alto costo político). Una segunda vía es monetizar la deuda (eufemismo para hacer refencia a imprimir billetes sin ningún respaldo). Finalmente la última opción es hacer un default de la deuda pública a través de diversos mecanismos como puede ser por ejemplo desconocimiento de parte de la deuda, moratoria de pagos, reestructuración de la deuda a través de reprogramación del pago de intereses o el principal.

Ciertamente ninguna de las opciones enumeradas anteriormente es agradable, pero dado que todos los países involucrados son democracias y los ciudadanos castigarían en las elecciones a los partidos que opten por hacer severos recortes a los programas sociales, lo más seguro es que veamos una solución que involucrará la monetización de los déficits con defaults estratégicos de partes de la deuda. Esto último hará que todas las monedas del mundo pierdan su valor respecto a commodities como el oro, la plata o el petróleo, trayendo como resultado una alta inflación, altas tasas de interés y un estancamiento de la economía global como resultado de la iliquidez de los mercados.

¿Cómo se llegó aquí?, esa es una interesante pregunta que trata de responder Ferguson en la rueda de preguntas que siguió a la conferencia y según su punto de vista es a la pérdida de la ética de trabajo en las sociedades occidentales. Algo que coíncide con el diagnóstico hecho también por Andrew Bacevich en "The Limits of Power".

¿Cómo hacer dinero en los tiempos por venir?, dado que lo que sigue será un entorno estanflacionario una forma de protegernos o hacer dinero es sencillamente invertir en activos que no perderán valor (ejemplo commodities o acciones de empresas sólidas) con dinero obtenido de créditos hechos en fiat money y con interés fijo a las actuales tasas de mercado.

Algo interesante es que tanto Ferguson como Niño Becerra coinciden en que la raíz del problema es la deuda y la imposibilidad material de pagarla bajo las condiciones en las cuales está se pactó. Por otro lado la diferencia de las visiones de ambos economístas es que mientras para Niño Becerra veremos una reedición de la Gran Depresión, con un entorno deflacionario; para Ferguson lo que sigue es un entorno estanflacionario (Inflación más recesión), con altos tipos de interés y un crédito escaso. Sobra decir que me seinto más inclinado a apoyar la teoría de Ferguson.