Según la mayoría de analistas económicos ya lo peor ha pasado, estamos en un proceso de recuperación pero con poca creación de trabajo, de alli que la frase "Jobless recovery" se haya vuelto de las más populares en los médios financieros. Lo más impactante que he visto ha sido la entevista que hicieron en TechTicker a Liz Ann Sonders una de las estrategas principales de la consultora financiera Chales Schwab. Según Sonders este es un V-Shape recovery es decir de aquí todo será crecimiento puro. Aquí les dejo la entrevista:

Lo cual creo que está a tono con lo primaveral y optimista del momento, sin embargo tiene muy poco de realista a mi parecer. Esta "recuperación" se ha basado básicamente en un truco contable, los inventarios fueron liquidados, se despidió a la mayor cantidad de personas para reducir el coste de personal al mínimo y se presentó una contabilidad con "ganancias". Lo cual es irrepetible en los próximos trimestres.

Se habla de un aumento en la demanda en China, Japón y Corea, pero el común denominador de dichos países es que son exportadores netos, lo cual quiere decir que están produciendo nuevamente, pero sin crédito en Estados Unidos y Europa, ese exceso de producción sólo contribuirá a acentuar la deflación. Es más de los 162,000 nuevos puestos de trabajo creados que ha reportado el departamento de trabajo en U.S.A., 48,000 son puestos de trabajo temporales para el censo norteamericano. Los restantes 114,000 provienen del estimado de empresas creadas a lo largo del último mes, pero alguien cree que se están creando nuevas empresas cuando no hay créditos para las pequeñas empresas.

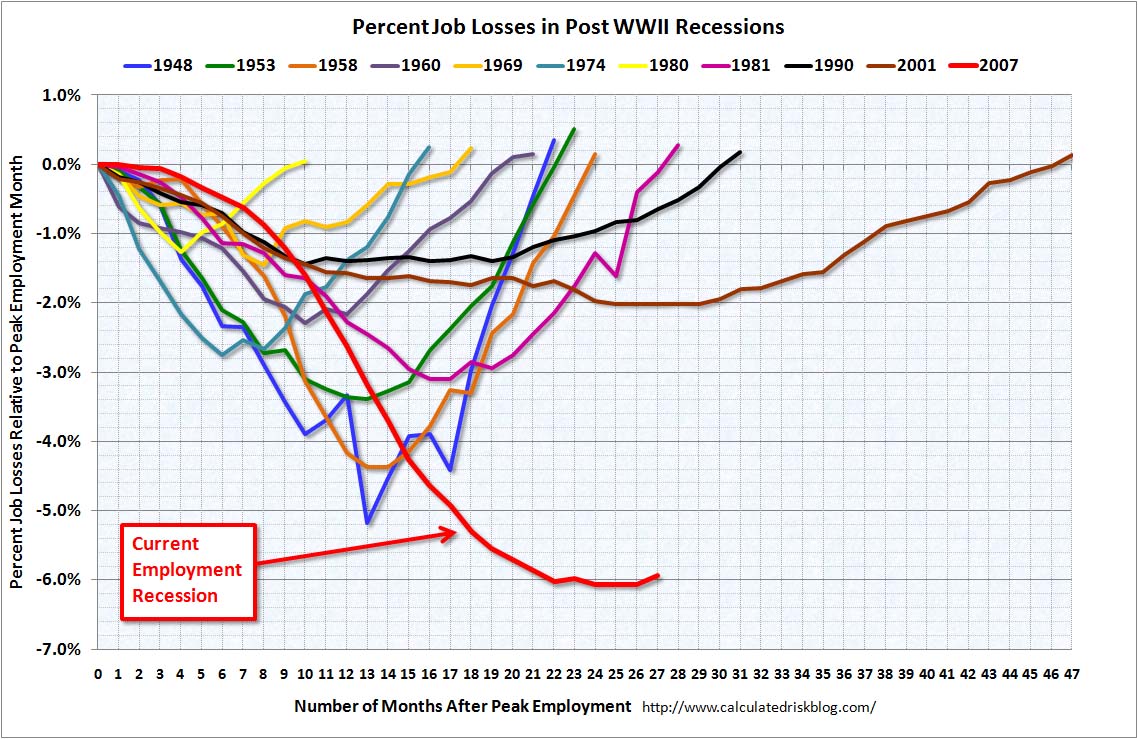

Bueno, al parecer la idea es transmitir buenas vibras y ocultar noticias como las declaraciones del director del Fondo Monetario Internacional Dominique Strauss-Kahn que dice que sin otro estímulo más por parte de los estados, esta recuperación moriría, declaraciones que aparecieron el domingo pasado en BusinessWeek. O tal vez para que no reflexionemos sobre las estadísticas de desempleo, que han convertido a esta en la peor recesión desde la gran depresión (fuente Calculated Risk):